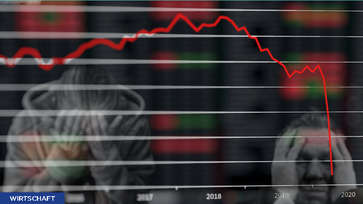

Bankencrash bringt Rekordverluste für Pensionsfonds – sind Renten noch sicher?

Archivmeldung vom 17.04.2023

Bitte beachten Sie, dass die Meldung den Stand der Dinge zum Zeitpunkt ihrer Veröffentlichung am 17.04.2023 wiedergibt. Eventuelle in der Zwischenzeit veränderte Sachverhalte bleiben daher unberücksichtigt.

Freigeschaltet durch Sanjo BabićBereits Ende September hatte das Eingreifen der Bank of England den Zusammenbruch unseres Wirtschaftssystems verhindert. Ein wesentlicher Grund für ihre rasche Intervention war, dass es sich bei den Institutionen, die zu kippen drohten, um Pensionsfonds handelte. Durch ihre Ankündigung weiterhin britische Staatsanleihen zu kaufen, konnte Schlimmeres vermieden werden. Dies berichtet das Portal "AUF1.info".

Weiter berichtet das Portal: "Bekämpft wurden dadurch allerdings nur die Symptome, nicht aber die

Ursachen der bevorstehenden Krise. Ende Januar dieses Jahres erwischte

es dann mit dem norwegischen Staatsfonds

den reichsten Anlagefonds der Welt, der 2022 einen Rekordverlust von

sage und schreibe 152 Milliarden (!) Euro hinlegte. Seine Hauptaufgabe:

Die Pensionen norwegischer Bürger zu sichern.

Schwedischer Pensionsfonds unter Druck

Nun müssen auch die Schweden um ihre Rente zittern. Denn jetzt wurde bekannt, dass auch der größte Pensionsfonds des Landes, Alecta, beim Crash der Silicon Valley Bank in den USA etwa 1,9 Milliarden US-Dollar verloren hat. Als alleiniger Sündenbock muss nun CEO Magnus Billing herhalten. Er wurde gefeuert und vorerst durch Vize-Vorstandsvorsitzende Katarina Thorslund ersetzt. Die schwedische Finanzaufsicht hat wiederum Ermittlungen wegen möglichen Fehlverhaltens des Unternehmens eingeleitet. Zuletzt wurden durch die Rettung der pleitegegangenen Credit Suisse im Hauruck-Verfahren kritische Diskussionen zum Zustand unseres Finanzsystems im Keim erstickt. Doch dieses ist am Ende.

Crashen bald die Pensionssysteme?

Und

was viele noch nicht realisiert haben, damit sind auch die

Pensionssysteme am Ende. Das große Problem diesbezüglich sind vor allem

die zahllosen Anleihen, die in den Bilanzen von Banken, Versicherungen,

Pensions- und Anlagefonds schlummern. Sie sind so etwas wie tickende

Zeitbomben. Waren sie in den vergangenen Jahren aufgrund der

Nullzins-Politik der Zentralbank die einzige Möglichkeit Gewinne zu

generieren, will die ehemaligen Verkaufsschlager nun – in Zeiten

steigender Zinsen – keiner mehr haben. Was deren tatsächlichen Wert

beträchtlich senkt. In den Büchern stehen sie aber mit einem Wert, den

sie bei einem Verkauf derzeit nie erzielen könnten. An sich kein

Problem, solange der jeweilige Besitzer diese Anleihen nicht verkaufen

muss. Denn dann käme es zu realen Verlusten, sofern sich überhaupt ein

Käufer dafür finden würde.

Kommen bald weitere Rettungsaktionen?

Genau das Problem hatte zuletzt die Silikon Valley Bank oder die Credit Suisse. Die englischen Pensionsfonds wiederum hatten Anleihen in riesigem Umfang als Sicherheiten für Kredite bzw. weitere Anleihekäufe (!) gestellt. Verlieren diese an Wert, müssen Sicherheiten nachgeliefert werden. Gelingt das nicht, ist das Unternehmen innerhalb kürzester Zeit pleite. Und dieses Schicksal dürfte noch weiteren Institutionen drohen. Damit droht auch der Verlust aller Einlagen wie der Rentenbeiträge. Weshalb Wirtschaftsexperte Markus Krall davon ausgeht, dass die Banken – um den sozialen Frieden zu gewährleisten – auch in Zukunft durch die Notenbanken gerettet werden – koste es, was es wolle. Auch um den Preis einer Hyperinflation."

Quelle: AUF1.info